今天,二级焊工又抛出了「温柔牛」一说。焊工的水平高不高我不知道,但词汇量是绝对够的。

而且,年底正是基金经理考核期的期末,市场好像并不温柔。

01

拟定版2020冠军基

离年底还有14个工作日,我排了下拟定版的2020年冠军基金。

排名前三的分别是:广发高端制造、农银工业4.0、农银新能源主题。

三者收益率非常接近,尚在殊死搏斗,最终花落谁家为未可知。

从基金公司的角度看,工银和农银基金公司共有7只基金挤进前10,或成最大赢家。

排名前10的基金,全都实现了翻倍。年初买入100万,然后摔一跤失忆了,年底恢复记忆再看账户,已经变为200万了。

有基友可能就要问了,「表格里的基金这么牛,照着买,明年能否取得非常好的收益呢?」

这个问题很好回答。

咱们考察下,去年排名前10的基金,今年的收益如何,就大概知道答案了。

为了便于比较,我这里仅选取混合基金进行分析。

下图为2019年排名前10的混合基,及其在2020年的表现。

先看下排名,2019年前10基在2020年的排名最高为498名,平均在1300名左右(共3390只混合基参与排名)。

有朋友可能就说了,这成绩也算勉强达标了,整体排名在前列,至少在中位数以上。

这边有一个误区。在混合基金中,有些基金的股票仓位很低,更接近于债券基金。在今年的股票牛市中,这些基金是拖后腿的。

因此,我把股票仓位低于50%的基金剔除,剩下的就是偏股混合基。

偏股混合基金,今年的平均收益率为45.6%,中位数收益率为45.2%。

而2019年前10基在2020年的平均收益率仅为41%。

换言之,2019年牛基的2020年整体表现反而落后于市场整体。

要知道,2019年和2020年都是成长股风格。

2019年表现优异的基金,大多是成长风格的基金(名字通常带有创新、升级、成长、新兴等)。这些基金理应在2020年取得相对较好的业绩。

可事实恰恰相反,这些基金在2020年反而表现疲乏。

原因主要是两点:

(1)在媒体的聚光灯下,基金规模暴增,变相导致基金经理的选股能力下降。

比如,广发双擎升级去年年中规模不到5000万,而最新规模已经达到了209亿。交银成长30去年年中规模2亿,而最新规模达到了23亿。

事实上,2019年前10基的规模普遍扩大了5~400倍。

基金经理原本能做一些小而精的投资,现在只能做大而粗的投资。收益自然大不如前。

(2)市场风格整体未变,依然偏成长,但总有微调。

比如,去年传媒指数上涨了约30%,而今年下跌了15%。因此,主要布局传媒、互联网行业的华安媒体互联网基金,今年业绩大幅后退。

这里再引申出一点,假如市场风格大幅变化,基金业绩又会如何变化?

我就不列表了,直接讲结论:

和近年相反,2017年市场偏价值风格。当年排名前10的混合基,今年的平均收益率仅有30%,远远落后于45%的市场平均水平。

因此,市场风格对基金表现的影响是极为非常显著的,甚至是决定性的。这个关键问题暂时被近两年连续的成长风格掩饰住了。

02

穿越牛熊的冠军基

通过前面的分析可知,在我们实际筛选基金时,一年的业绩往往不值得参考。甚至会起到适得其反的作用。

我们应该从更长的维度去分析基金的业绩。

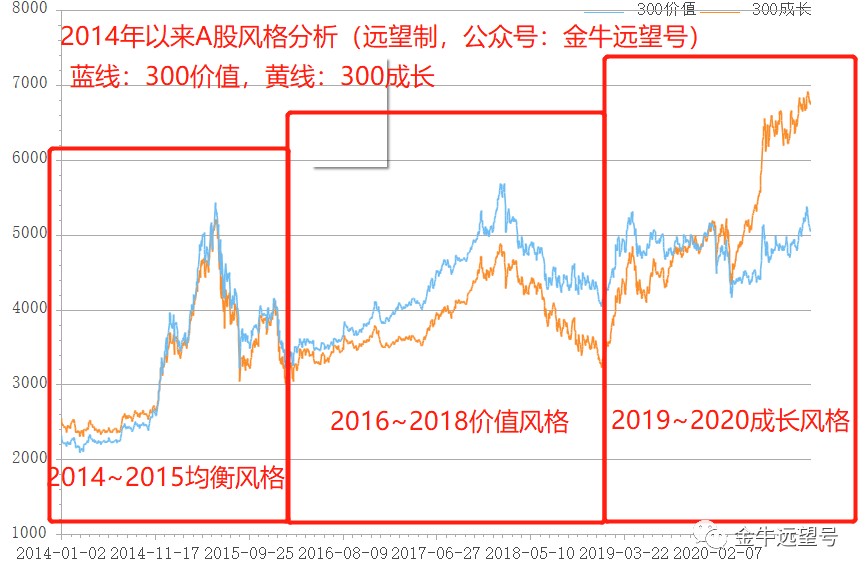

下图罗列了2014年~2020年的300价值和300成长指数走势。

2014~2015年总体上是均衡风格,300价值和300成长涨幅差别不大。

2016~2018年是价值风格,300价值涨幅明显超过300成长。

2019~2020年是成长风格,300成长涨幅明显超过300价值。

因此,从2014年至今,A股既有牛熊转换,也有风格转换,是一个更为完整的周期。基金业绩更值得参考。

我筛选了基金经理连续任职超过6年,即经历了一个完整周期的基金。

全市场共有70只,这里仅列举业绩排名前10的基金,供各位参考。

这些穿越周期的牛基,不管是在2017年(价值风格),还是在2020年(成长风格),收益排名均位于前列。

事实证明,穿越牛熊、横跨风格的长期业绩是值得参考的。

另外,上述基金经理任职日期均为2012~2014年的大熊市。

正如沃夏卞德所言,「每一个明星基金经理背后都有一个喋喋不休的大熊市。」图片

个人能力固然很重要,但在熊市入场,往往能把个人能力放大数倍,更容易成功。如曹雪芹在《红楼梦》七十回所写,「好风凭借力,送我上青云」。

03

总结

最后做个简单总结。

(1)今年业绩排名前3的基金分别是:广发高端制造、农银工业4.0、农银新能源主题。排名前10的基金全都实现了翻倍。

(2)虽然业绩良好,但上述基金不一定能在明年取得好的业绩。事实上,去年排名前10的基金今年表现反而落后于市场整体。

(3)导致上述问题的原因主要有两点:一是受到投资者关注后,基金规模暴增,基金经理选股难度变大;二是市场风格的不断变化。

(4)2014年至今,A股经历了比较完整的牛熊和风格周期。在此期间的基金经理业绩更值得参考。

(5)不管是基金经理还是基民,在熊市入场都更容易取得较高的收益。