【上周市场回顾】

国内股市:本周北向资金连续5天净流出,临近国庆市场情绪较低迷,A股三大指数全部下跌

国内债市:资金面转为宽松,叠加国内股市和大宗商品大跌提升避险情绪,债市震荡走强

美国股市:全球疫情恶化,美国刺激计划分歧仍存叠加经济复苏前景堪忧,美三大股指集体收跌

商 品:受美元指数回升、跨境资本流入有所放缓,全球避险情绪提升等压制,人民币大幅收贬

【本周热点---ETF基金是什么?应该怎么挑选?】

9月22日,首批科创50ETF的发行获得了市场的广泛关注以及投资者的热烈追捧。华夏、易方达、华泰柏瑞、工银瑞信等4家公募基金旗下的科创50ETF在发行首日即快速售罄,认购总规模突破1000亿元。

那么,什么是ETF基金,相应的投资风险点有哪些,如何挑选科创50等热门行业ETF基金。对此,我们进行了专题分析:

一、ETF基金是什么?

根据运作特点,一般可以将基金分为开放式基金和封闭式基金。

1)开放式基金,是指基金规模不固定,可根据投资者需求随时增发新份额,也可随时被投资者赎回的基金。

2)封闭式基金,是指基金规模固定不变,在封闭期内不可认购也不可赎回的基金。但挂牌上市的封闭式基金可以在二级市场进行转让交易。

3)ETF基金(Exchange Traded Fund)的全称为交易型开放式指数基金,是一种在交易所上市交易的、基金份额可变的一种开放式基金。

关于ETF基金,我们只需记住以下3点:

1、ETF是在场内交易,即可以像股票一样买卖,最小交易单位也是最低为1手,即100份基金份额,单价很便宜;

2、买ETF等同于买了很多公司的股票,相较个股可以分散风险,投资者可以分析行业或大盘走势做决策;

3、ETF都是跟踪了某一个特定的指数,两者涨幅基本同步。

二、 ETF基金的主要风险有哪些?

1)跟踪指数的系统风险

ETF基金以指数为标的,指数基金又由一揽子股票等资产构成,而各只股票的价格或多或少地都受到经济基本面、政策面、资金面等宏观因素的影响。如果ETF投资的指数下跌,ETF基金的净值也会相应下跌。

而ETF基金无法像其他主动型基金一样在市场表现不佳时,主动进行投资组合中个股或行业的仓位调整,所以ETF基金投资需要承担金融市场的系统风险。

2)无法超越指数表现的风险

由于ETF是紧贴指数进行投资的,虽然收益率跟指数密切相关,但也相应的存在无法超越指数表现的风险。

3)跟踪误差风险

跟踪误差是指组合收益率与基准收益率(通常为大盘收益率)之间收益率偏离度的标准差。通常由于资金、头寸限制等原因,很多时候ETF基金无法做到完全贴合指数,因此经常存在跟踪误差的风险。

三、 如何进行ETF基金的挑选?

我们列举了挑选ETF基金时需要考虑的主要因素,具体如下:

1)自身的风险偏好

按照资产标的不同,ETF基金主要包括股票型ETF、债券型ETF、黄金型ETF、货币型ETF、跨境ETF等。根据风险等级排序为:股票型ETF、跨境ETF、黄金型ETF>债券型ETF>货币型ETF。投资者可根据自身风险偏好和风险承受能力选择对应基金产品。

2)自身的专业背景或者行业感知

股票ETF是目前最受投资者欢迎的品类,对于这类基金的选择,主要依赖投资者对于特定行业的判断。

如果投资者看好某个行业、概念热点,但又缺乏选股能力,可适当选择特定的主题指数ETF和行业指数ETF。主题指数可以包括银行、创新、5G等当前热门概念,行业指数可以包括医疗保健、半导体、医药、仓储物流、互联网等。

如果投资者对于市场、行业也没有太多研究,但对于整体股市的前景比较看好,可以选择代表性强、覆盖面广的宽基指数。如上证50、沪深300、中证500等没有限定行业的指数,这类指数通常被各类机构大规模配置,认可度普遍较高。

3)跟踪误差偏离度

评价一只ETF基金的好坏,主要考量的是ETF基金与标的指数的跟踪误差偏离度,跟踪误差偏离度越小,说明基金管理能力越强。建议选择业绩长期较好、误差偏离度小的产品。

4)基金规模与流动性

市场上跟踪同一标的指数的ETF基金有多只可供选择,我们一般建议挑选其中规模最大、流动性最好的基金。

1、基金的规模越大,应对大额赎回的流动性风险的能力也越强。此外,基金的管理费率在成立后就已确定,规模越大的基金,可支配的费用越多,基金管理投入和服务的能力等也会有所提升。

2、我们可以采用基金的成交量作为衡量基金流动性的指标,交易量越大通常意味着流动性越好。基金的流动性越好,有利于投资者更加灵活地选择进入或退出的时机。

5)费率

由于ETF基金属于被动型基金,表现主要依赖所跟随的指数情况,对于基金经理的主动投资管理要求相对不高,因此同等条件下,建议挑选费率更优惠的基金。

四、 科创50ETF等市场热门行业的ETF基金应该如何挑选?

1)投资科创50ETF应该注意什么?

1、科技含量最纯正

科创50ETF基金的投资标的为科创50指数的成份股,股票数量比例与该指数成份股构成权重保持一致。科创50指数是由上交所科创板中市值大、流动性好的50只股票组成,反映了最具市场代表性的一批科创企业的整体表现。

2、降低投资者参与科创板的门槛

因为50万元的投资门槛,绝大多数投资者而言是无法直接参与科创板投资的。科创50ETF基金为投资者投资科创板提供了全新的途径,也一定程度上缓解了科创板流动性的问题。

3、收益波动性大,需要极强的风险承受能力

对于投资科创50ETF而言,更应该注意的应该是其投资风险。因为科创板实行的是差异化的交易制度,新股上市后第六个交易日实行20%的涨跌幅限制,个股相较于主板波动幅度更大,对应的科创50指数也会出现更大的波动,投资者需具备更强的风险承受能力。

另外对于没能参与首发的投资者,如果认可科创板未来表现,该ETF基金正式上市后,定期会有买入的机会,而且近期国内股市持续调整,科创板块的整体估值也较高,蚂蚁金服也尚未上市,所以没有参与首发某种意义上并不是坏事。

2)对于市场上各热门行业的ETF基金,我们的建议如下:

1、选择自己熟悉的行业

对于周期性特征比较明显的行业,更适合在行业景气度刚刚开始回升,股价不太高的时候买入相关行业的ETF。当行业景气度下降,股票价格普遍比较高的时候,建议选择适时卖出止盈。

2、选择未来比较看好的行业进行长期配置

对于未来发展比较有前途的行业,更建议进行长期配置而非短期投机。举例来说,5G行业未来可能会有较大的发展机会,但是目前5G指数中含有的成分股并不全是最优质的,一些单纯靠抄概念的公司的股票价格可能会出现大幅跳水,从而带来短期ETF基金净值的明显波动。但随着行业的竞争和发展,竞争力弱的公司因为业绩不佳逐步从成分股中剔除,长期来看ETF基金仍能享受到行业优质公司盈利增长带来的红利。

总之,投资科创50ETF或者其他热门行业ETF,投资者都需要根据个人的资金状况、风险承受能力、盈利预期等作出理性的选择,尤其是选择行业方面,对于投资者的专业程度要求较高,建议普通投资者,若认可股市未来前景,同时风险承受能力有限,建议可以更多的考虑全市场的宽基指数如沪深300,中证500等,对于个别行业的选择需尤为谨慎。

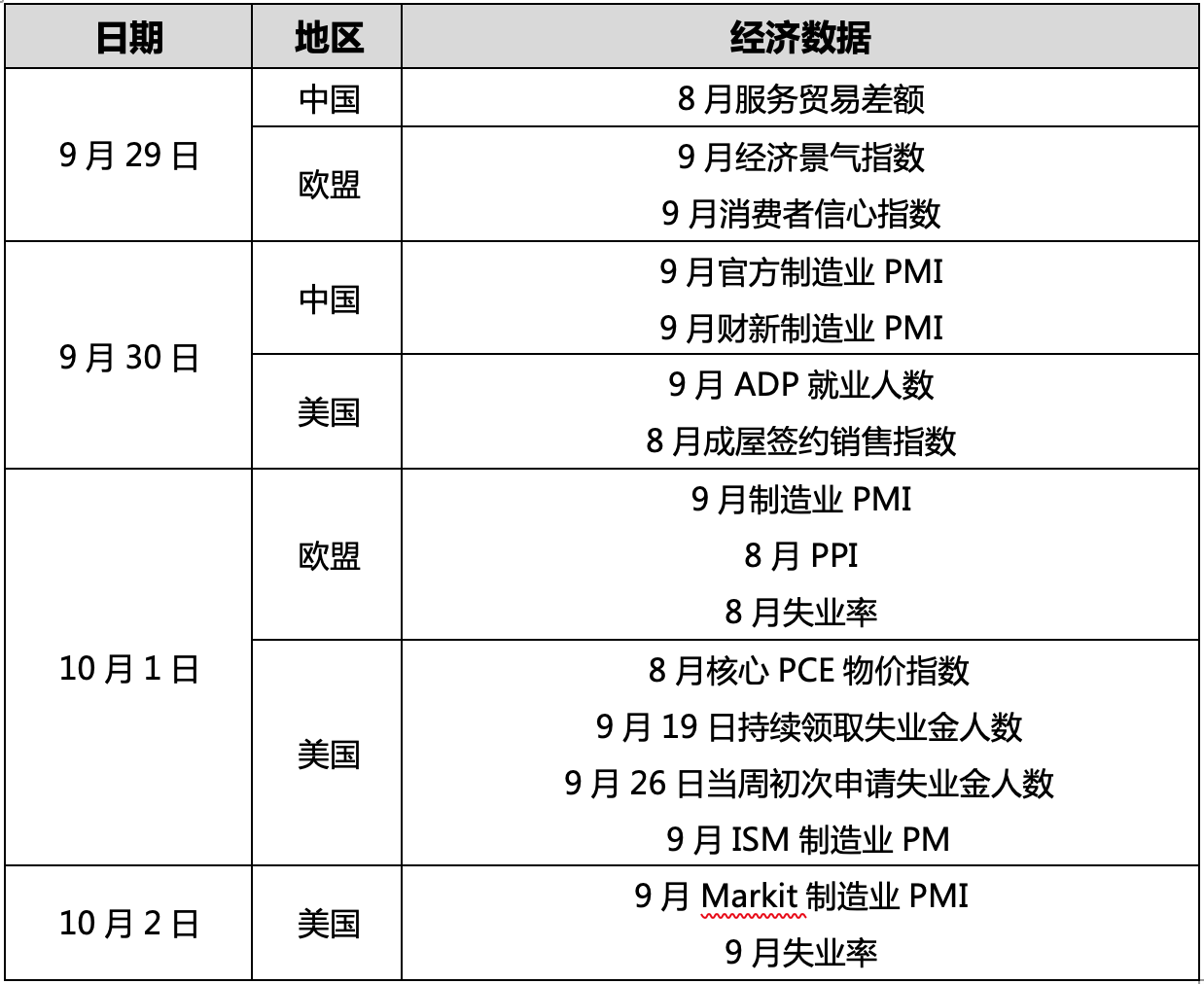

【本周重点关注】

文中数据来源:wind

免责声明:

本文由小满理财研究所提供,报告中所提供的信息,均以合法公开途径获得,但并不保证报告所述信息的准确性及完整性。任何读者在阅读前,请自行评估接收相关推送内容的适当性。

在任何情况下,文中所载信息、意见不构成所述证券或金融工具买卖的出价或征价,评级、目标价、估值、盈利预测等分析判断亦不构成对具体证券或金融工具在具体价位、具体时点、具体市场表现的投资建议。该等信息、意见在任何时候均不构成对任何人的具有针对性的、指导具体投资的操作意见,阅读者应当对本文中的信息和意见进行评估,根据自身情况自主做出投资决策并自行承担投资风险。