前几天一个朋友来咨询储蓄类保险,一上来就问收益率几个点,听我说完3.5%这个数字之后,就没有下文了。

我知道她的言外之意,“收益太低了,还不如我自己投资理财!”

在我做保险的这一年多时间里,“保险收益太低”是最常遇见的问题了。

确实,去年预定利率最高4.025%,今年已经下行到3.5%,跟股票和基金所谓的2位数和3位数的收益比起来,这个数字说起来确实太不体面了!!

但在过去1年的时间里,我个人成交了3000万左右总保费的保单,外加目睹了同事几个亿保费的保单,今天就彻底说下关于保险“收益率”这块的迷思吧。

我们先从几个典型的客户案例来看,这些客户也无一不在乎收益率,那么在乎收益率的他们为啥要买储蓄类保险呢?

1,K先生:工作“偏股性”,家庭理财要安全稳健

34岁的K先生,北京人,有两个女儿,分别8岁和6岁,老东家上市作为核心高管成员之一,赚取了第一桶金,目前自己创业。

几年前因为工作结识,知道我主要做储蓄类的保险后,主动找我咨询。

我知道他很精明,自己当老板的他,对于收益率算得很清楚,我问他,"不嫌弃保险收益率低么?"

他说,"我投资回报率最高的地方就是我的工作,我的工作(创业)已经是偏股性的了,我没有那么多时间再去研究各种金融产品,而要想在投资理财上赚取超额收益率意味着我需要投入更多的时间和精力。另外在我全力拼事业的时候,不想再因为任何金融市场和经济情况的变化影响家人和自己未来的生活品质。

所以在金融资产的配置上“稳健且不费劲”是最适合我的方式,3.5%不低了,长期比放银行要强多了,很适合做为长期安全配置,保证我们一家未来的生活品质......”

"胜而后求其战"的人生,他很知道取舍,在他最可能成的地方(创业)博取高收益,在金融配置上求安全稳健,这样进可攻退可守。

2,Z小姐:给孩子一个可以确定的预算和未来

30岁的Z小姐是我多年闺蜜,外企白领,平时热衷理财,股票基金甚至比特币都有参与。按照她的说法,她股票好的时候一年可以翻一番,定投指数基金的年化收益率也有个8%-10%。去年跟她说4.025%的年金险的时候,她是不屑一顾的,我也就没有再多说。

今年,女儿出生了,对于女儿的爱是溢于言表的。自己就有海外留学经历的她,对于女儿的培养十分在意,希望孩子将来也能够像自己一样出国深造,长见识,有好的竞争力。

虽然对于自己做投资她很有信心,但想到孩子将来出国读书,每年需要定时拿出几十万的学费,如果这笔钱全部放在股票基金里面,她开始有点不安。因为万一刚好遇上熊市,哪怕股票和基金过两年能涨回来,但女儿上学不能等,那么这个时候,她是割肉还是不割呢?割肉心疼,不割的话可能会耽误女儿的前程。

这个时候,她开始想起来去年给她提的4.025%了,但很可惜已经买不到了,她只能接受当下最高的3.5%,每年把从股票和基金上赚取的一部分盈余放进储蓄类保险“落袋为安”,一年拿出几万块钱其实并不影响她的投资,但同时又能最大程度的确保女儿的未来。

做完这个规划,她跟我说,“去年真该听你的买那个4.025%,感觉做完这个规划之后,做投资的时候,心里也更踏实了,有个稳稳当当的放钱的地方,女儿的未来有保障了,交费期满后类活期,那个时候想用就可以取,这样搭配着来确实挺好......"

3,M先生:算了笔账,“退休”养老金放保险更划算

40岁的M先生,是企业中高管,理想状态下他想60岁退休,平时他自己也有一些投资,会买基金,国内外都有房产。

工作跟财务相关的他,比较会算帐,但是在我给他算了一笔账之后,他决定把养老金的大头还是放在保险里最踏实。

假设每年存10万块钱的养老金到60岁退休,总共20年的时候,如果是自己投资的话,按照每年年化收益率8%(比较理想状况下)来计算,到60岁的时候,总共可以有457.6万。

到60岁的时候他可能就不想费太多时间和精力去做投资理财,养老保命钱可能就放银行了,20年后,他觉得按照现在这个利率下行的趋势,能有个1%就不错了。457.6万的养老金,每年如果花利息的话,只有4.57万(457.6*1%),如果按照每年12万左右的基本生活支出的话,这457.6万本金再加利息的话,最多够花40年左右,就全部花完了,那个时候年纪大了,老底也空了,想想心里就不踏实。

而同样每年存10万,同样存20年,放保险里面,3.5%的复利看上去收益不高,却可以做到让他终身每年花12万的利息,本金200万还一直在。如果活到90岁,他累计可以花掉360万,还剩216.2万,累计576万。而这个还会随他年龄长大,如果活到95岁可以花掉420万,还剩200万左右,累计620万,因为时间一直在为他赚钱。

两个方案一对比,一个前面收益高,但需要费心,不费心之后就“坐吃山空”,只能花不到500万,一个虽然前面看着收益低,但是完全不需要操心,并且可以一直花利息,本金还一直在,累计可以花出600万左右的效果。

精明的他,听完我的分析之后,决定选第2个方案作为打底,毕竟能花600万,就不选500万了吧。

4,J总:隔离企业和个人资产,留足风险备用金

J总,34岁,自己经营一家教育培训类公司。因为是预收制,所以现金流一直很充沛,早前跟他提过要给企业多留一些现金,并且把个人资产和企业资产做一部分隔离,他没当回事,因为一来觉得太多现金趴在账上没利息,另外自信满满,觉得公司业务不会有任何问题。

遇到疫情,一向现金流充沛的他有点措不及防,因为一直以线下业务为主的他,大部分业务在海外,现金流一下子几乎就中断了。眼看着时间一天天过去,公司员工工资照常发,但海外疫情消散到目前为止也看不到确切的曙光。

资产大部分是房子、股票、基金还有比特币的他,这个时候开始有点慌了,万一企业需要更多的现金流来支持,需要变现的话,卖哪个他心里都不痛快,因为可能都需要“割肉”。

而万一企业后面再出点什么其他问题,他个人的资产可能全部都会被拖下水。

疫情给他上了很好的一课,类似疫情这样的黑天鹅事件,虽然不常发生,但遇见一次就有可能是“灭顶之灾”。

今年再找他聊的事情,了解到储蓄类保险既可以解决流动性问题,也不至于完全没有利息,真要用钱的时候申请退保或者部分退保或者贷款,最快当天就可以到账,另外还能隔离风险,做好个人资产的保全,同时具有一定的隐匿性,一直只在乎收益率的他,终于开始认识到除了收益率之外,安全性、流动性、法律功能属性也是极其重要的。

5,S小姐:综合配置,稳健的方式里面,储蓄类保险可以锁定利率,中长期收益最高

S小姐,个体户,31岁,对于未来比较有规划,希望40岁可以财务自由。学金融的她,曾经也特别追求收益率,重仓过股票和基金,甚至比特币,但仓位太重的的时候心态开始不稳,反而最后以亏损为主。经过几次,她开始注意控制仓位,综合配置,不超过60%的资产会放股票和基金,其余的会以稳健保守为主,大部分放银行,主要买银行理财。

有理财意识的她,知道要把钱分成短、中、长期去打理,短期的钱追求流动性、中长期的钱可以牺牲一部分流动性去换取更高的收益。

眼看着银行理财收益越来越低,综合对比了储蓄类保险的安全性、流动性和收益性,她觉得短期要用的钱可以继续放银行,但长期要用的安全的钱,放保险更合适,因为保险可以锁定利率,31岁的她,如果把当下的安全稳健的钱,并且当下不用的钱买保险作为中长期的配置,可以在未来的几十年时间里都锁定今天的利率,其实绝对是更划算的,并且可以作为强制储蓄的一种方式。

S小姐是我,目前的我,是保险个体户,哈哈。

以上是我经历的几个典型的配置储蓄类保险的真实案例。他们年龄和职业各异,但相同的是,他们都是聪明会算帐的人,最后都放下了对于“收益率”的执念。

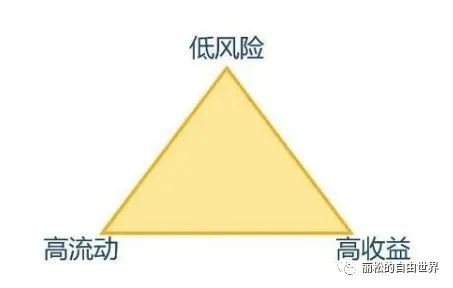

金融上,安全性、收益性和流动性几乎是个不可能的三角。

关于这三点我总结下:

1,收益率并不是一个简单可以对比的数字

只关心收益率几个点是远远不够的,因为我们更需要综合考虑所谓的“收益率”这个数字背后对应需要承担的风险,牺牲的流动性,以及需要付出的时间和精力成本。综合了如上几个因素之后的收益对比,才有可参考性。

2,流动性其实也是把“双刃剑”

好的地方在于你想用的时候就能用,但不好的地方是它无法对抗人性的弱点,想用就能用的钱,最后大概率都用掉了。

另外,我们往往注意的是金融产品结构上的流动性,忽略了实践中的“隐形流动性损失”。股票是T+1,但是你想卖的时候它都能在你能卖的高点么?回撤或者疯涨的厉害时候,你都能下得了手止损或者止盈么?不要忽略人性的弱点。

3,关于安全性:“黑天鹅”事件发生的概率确实不大,但是万一发生,都是灾难性的毁灭。

有个同事分享身边的案例,身家大几千万并且后面越来越有钱的土豪,也曾表示,“每当我想到50岁的时候每个月可以稳稳的领取3万块钱,并且可以领取一辈子的时候,我心里就觉得特别踏实!”

幸福更多时候来自于“稳稳的确定性”。

虽然在财富管理行业好几年,但很少直接跟身边朋友推荐投资理财产品,因为我深知即使提示了风险,对方万一亏钱,自己也会无颜面对。

“宁可错,不要错过”的时代已经过去,当下的主旋律是“宁可错过,不要错”。

对于大多数人来说,相比学习投资去提高收益率,做好储蓄和理财规划的意义和实操性可能更强,在本金还没有积累起来的时候,极少人是真的可以通过金融投资变富的。