转债发行几乎停滞了一个月,原因在于4月底年报公布之后,待发行的转债需要根据最新的年报更新相关信息,工作接近尾声,转债终于又见发行,5月27日、28日共计3只可转债发行。

最近转债投资者也有些郁闷,转债价格大幅下跌,今年一季度,大部分转债绝对价格介于110元-130元之间,而近期,110元以下的转债骤增。

自5月11日以来,中证转债指数下跌将近5%,占指数权重较大的银行转债,拖了不少后腿。这一幕似曾相识,去年4月,中证转债调整幅度将近10%。

很多近半年参与转债打新的朋友,节奏体验并不好。

去年下半年到年初,新债上市,持有一段时间再卖出,收益更高。

在观察到这个规律后,前期上市就卖出的人改变策略,却发现近期转债价格越来越低,当价格突破心理防线时,赶紧卖掉,情绪也崩溃了。

纠结的根源在于人性的贪婪,对待转债打新,最好坚持从一而终的策略:

要么上市就卖出,不费脑子;

要么坚守到触发赎回条款,或者价格上120/130元再卖出;

围观了一圈卖方研报,对近期转债市场调整的原因,归纳如下:

1、转债的流动性冲击

机构资金:债券的调整,引起部分资金赎回债券型基金,债券中流动性较好的可转债首当其冲被减持;

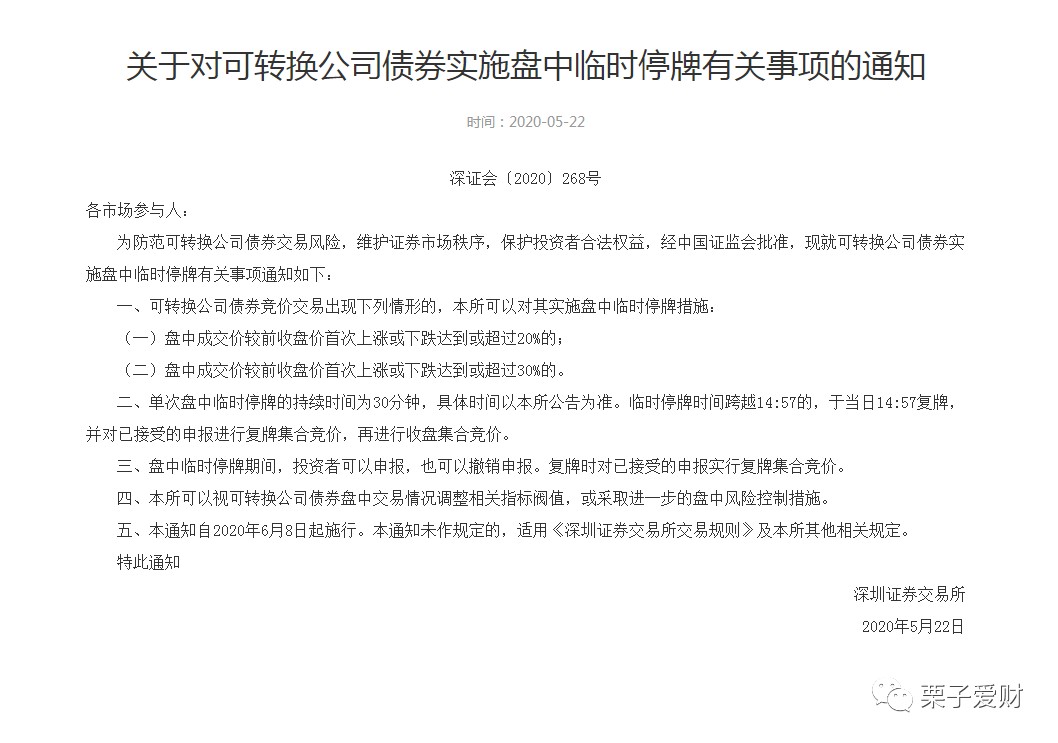

游资:泰晶转债赎回事件冲击,高价高溢价转债迅速降温,深交所在上周末发布转债临时停牌制度通知,从6月8日起执行。

往后,无论是上交所可转债,还是深交所可转债,只要盘中价格较前收盘价首次上涨或者下跌超过20%、30%,都会触发临时停牌机制。

两市具体规则在停牌时间和停牌期间的报单情况有所差异:

停牌时间:对于上交所,如果转债开盘直接上涨30%,转债会直接停牌到14:57,如第一天的博特转债,只交易了最后3分钟,但对于深交所,则仅停牌30分钟,流动性比上交所更占优。

停牌期间报单:临时停牌期间,深交所转债可以申报,也可以撤单,但对于上交所转债申报则是废单。

2、压缩估值,跟随正股调整

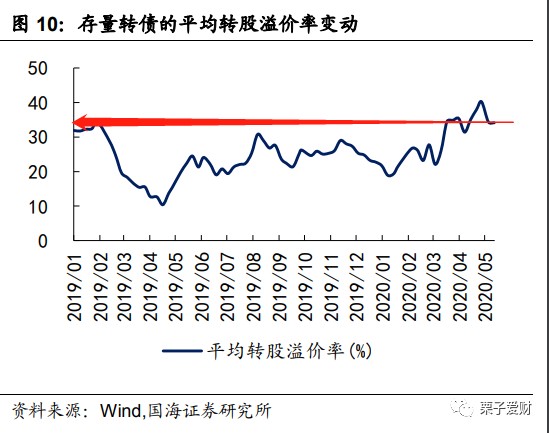

市盈率通常作为个股估值参照,而转股溢价率则可以作为转债估值的参考,虽然3月底随着股票调整,转债平均溢价率有所降低,但直到5月中旬,平均转股溢价率仍然在相对高位。目前内外部负面信息较多的情况下,大家对正股反弹的预期并不高,消化溢价率就只有转债价格下跌了。

借着这次调整,可以多关注低价、高评级、调整较多的转债。

投资有风险,投资需谨慎。

文章内容仅供参考,不构成买卖建议。