资产增长100倍,奖金发了118年!它是怎么做到的?

2019-12-23 22:07:02

来源:左哥

摘要:今年诺贝尔奖奖金支出将达 6300 万瑞典克朗,约合人民币 4530 万元,也是史上奖金最多的一次,而诺贝尔最初的遗产仅有3100万瑞典克朗。

新闻下面甚至有人评论:诺贝尔奖金为何 100 多年都发不完,还越发越多?

原创 左哥 | 来源 左眼跳财(ID:zuoyantiaocai8)

值得欣慰的是,今年左嫂清空双十一的资金,都是左哥最近几个月港股打新的盈利。

万幸万幸,只动用了收益,而没动用本金,算下来左哥并没有亏,要是每一年都能这样就完美了。其实,能长期做到只动用收益而不动用本金的案例还真有!就拿前段的热点诺贝尔奖来说,左哥注意到一个有意思的数据:

今年诺贝尔奖奖金支出将达 6300 万瑞典克朗,约合人民币 4530 万元,也是史上奖金最多的一次,而诺贝尔最初的遗产仅有3100万瑞典克朗。 新闻下面甚至有人评论:诺贝尔奖金为何 100 多年都发不完,还越发越多?

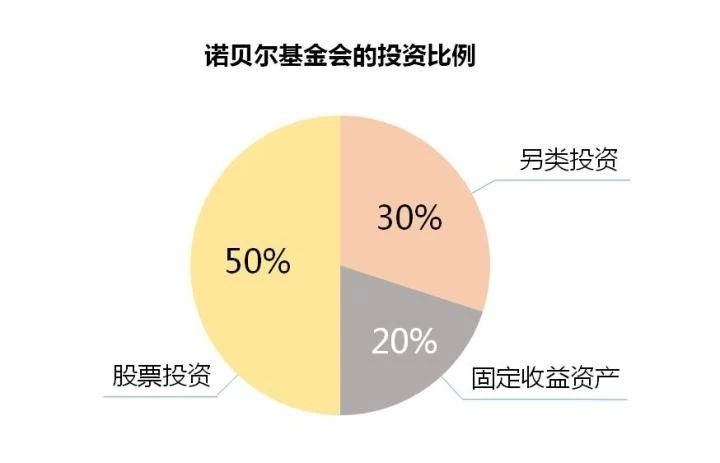

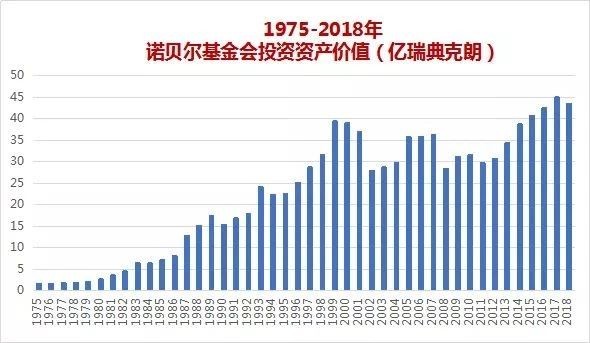

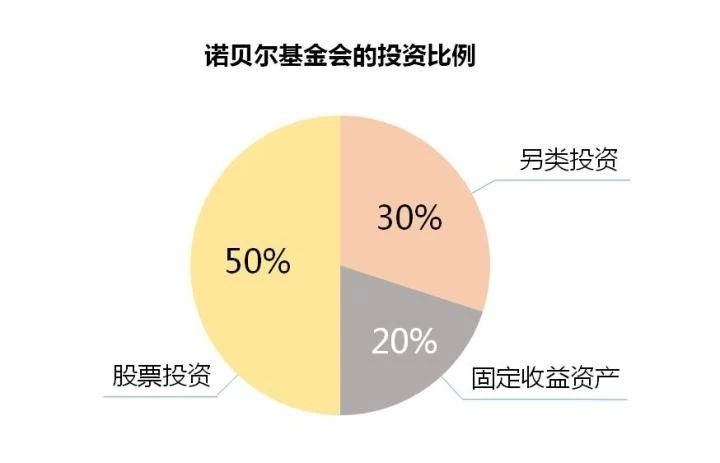

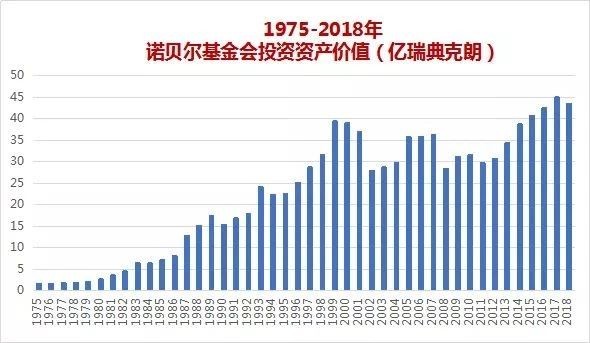

截至 2018 年,诺贝尔奖共颁发了 590 次,获得者达到 935 位。所以,奖金能够发到现在真真是奇迹了。那么问题来了,从 1901 年至今的 118 年里,诺贝尔奖发放的奖金总量,远远超过了诺贝尔当初的遗产,为什么还有钱发奖金?回答上面的问题前,我们先来看一下,诺贝尔奖的单项奖金到底有多大: * 2019 年的奖金为 900 万瑞典克朗(约人民币 650 万元)。由此看出,诺奖的奖金连年上涨,历经百年仍没发完,究竟是怎么做到的? 从诺贝尔奖(以下简称诺奖)设立之初,诺贝尔基金会就开始面临一个重要课题:诺贝尔基金成立时,有 3100 万瑞典克朗,且老爷子在遗愿里表示,只有基金会的直接收益(即利息和分红)才能用作诺贝尔奖金,即不动本金。怎样才能做到每年都发放相应的奖金并一直延续下去?最根本的原因,其实就是诺贝尔基金会把诺贝尔的遗产,做成了一个永续年金的模式(尽量不动用本金,只动用本金的投资收益来发放奖金)。什么是永续年金?永续年金,是指无限期的收入或支出相等金额的年金。期限趋于无限,没有终止时间,也没有终止值,只有现值。比如我们所熟知的「存本取息」,以及左嫂购物只动用了收益,就是「永续年金」的现实例子。1901 年,诺贝尔设立了 5 个奖项,按当时的工资水平,各项奖金的金额为15万瑞典克朗,发放的奖金总数占比仅为遗产的 2.4%(每年的波动不大)。为了让收益足够支撑奖金发放,基金会设定了投资收益目标:去除通胀因素之后达到 3.5%(高于每年诺奖用于发放奖金占基金总额的比率)。为了保证本金,诺贝尔基金每年会将投资净收益的 10% 归入本金再投资,还会根据具体情况来发放当年的诺贝尔奖金,比如降低奖金来减少本金损失。所以,在原始基金的基础上,发奖不动用投资本金,通过每年的收益发奖来保存本金。这种永续的资产管理模式,对诺奖的百年成功运作功不可没。那诺贝尔奖金具体是如何投资的呢? 其实,诺贝尔基金会的理财之路也并不是一路顺遂。1901—1953 年,由于《章程》规定,诺贝尔基金非常保守,投资的都是一些银行存款、国债等安全系数较高的固定收益资产。 别说每年巨额奖金支出了,就连通胀都很难跑得赢,入不敷出。加上货币贬值等,1953 年诺贝尔基金会的资产已经流失了 2/3,仅剩约合 330 万美元。好在 1953 年,瑞典政府允许基金会独立投资,可将钱投在股市和不动产方面,基金会的经济状况才开始有所改善。而进入 1970-1980 年代后,诺贝尔基金会也随着市场的变化,投资产品和方式也变得更加多元化。1. 股票资产投资占 50%。这一部分主要以财富增值为目标,进攻性强,博取高收益。2. 多元化资产配置 30%。仍以财富增值为目标,进可攻,退可守,让整个组合收益更为稳固。3. 固定收益类投资 20%。主要进行风险防范,以财富保值为目标。用 50% 的低风险低收益,对冲 50% 的高风险高收益,平抑资产价值波动,形成一个更稳健的组合。 【1975年-2018年的诺贝尔基金资产价值】

通过组合的资产配置,尽量平衡回报和风险,从而实现资产的长期稳健增长。投资效果如何?上图一目了然!截至 2018 年底,诺贝尔基金会的资产已经超过了 42 亿瑞典克朗,比成立之初足足翻了 100 多倍!如今,诺贝尔基金已实现不动用本金,仅依靠投资理财的收益,便足以支持奖金发放的小目标,成了永续资产管理模式的典型代表。 OK,了解完诺贝尔基金会资金的运作,对咱们的财富启示有哪些呢?1. 通胀猛如虎。1900 年的 3100 万瑞典克朗相当于今日的 17.94 亿瑞典克朗的购买力,今日的 900 万奖金才当得上最初的 15 万瑞典克朗。通胀猛如虎,我们的投资目标首先就要跑赢通胀。2. 复利的魔力。长期较高的复利投资,可以大幅增加我们的财富总量。假设我们有 100 万本金,年化收益按 10% 来计算:10 年后本息将达到 260 万,15 年后将变成 418 万,20年后将增长至 672 万!3. 鸡蛋不要放在同一个篮子里。金融市场波动较大,不同金融产品的风险、利率相差较大,可持有不同金融产品对冲风险,平衡收益。诺贝尔基金也靠股票投资拉升收益率,我们即使风险承受能力较弱,也可以配置小部分股票。4. 做好资产配置很重要。我们可以利用风险对冲来做资产配置,比如说「5+3+2」的资产配比模式(50的股票资产+30%的债券资产+20%的固收资产),比较适合帮助大多数普通投资人平衡好收益和风险。就拿诺贝尔基金会的投资项目来说,投资标的涵盖了股票、基金、债券、不动产、固收资产等等,实现了风险的对冲,以及财富的增值。我们怎么实践这个资产配置?不动产和固收资产不用多说(比如银行存款)。左哥这里主要讲讲,通过搭配股票资产(更建议指数基金)和债券资产一起投资,进行风险对冲,从而实现「东边不亮西边亮」。举个例子,债券市场和股票市场在大部分时间里是此消彼长的。股市大涨时,投资股票资产可以获取最大的收益;股市行情不好时,投资债券资产可以保证收益平稳。股市上涨时,获得可观的预期收益;股市下跌时,可通过债券仓位防御一下风险。这样,在追求投资回报的同时,也降低了整体波动水平。1. 投资小白。专业的事情交给专业的人来做,交给基金经理来帮忙做股债配置,自己只需要动手选择适合自己的基金组合就行。2. 投资达人。对自己风险承受能力有清晰认识,投资经验相对丰富的投资人,可以根据自己的风险承受能力和预期回报,自己配置股债组合。

热门贷款产品

- 利率低 额度高

- 3分钟极速到账

- 灵活借还,按日计息