摘要:最近,各大券商的2020年度投资策略会陆续登场。

这些策略会上,有个词被拉出来溜了好多遍——“资产荒”。

“资产荒”?

初一听感觉很高端、很神秘,似乎离我们普普通通买个公募基金的小伙伴特别远。

但其实,“资产荒”和你关系密切。

原创 三思君 | 来源 三思投顾(ID:sansifund)

这些策略会上,有个词被拉出来溜了好多遍——“资产荒”。

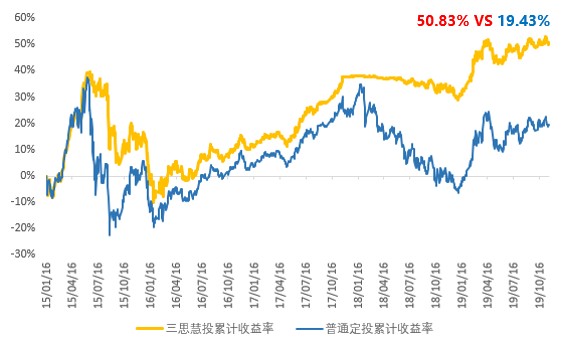

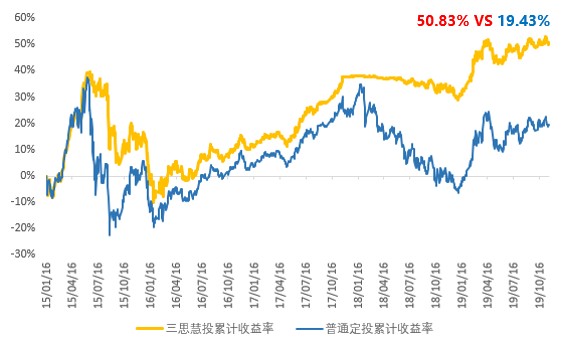

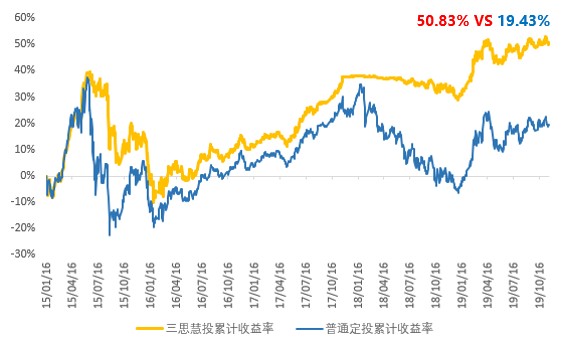

初一听感觉很高端、很神秘,似乎离我们普普通通买个公募基金的小伙伴特别远。什么是“资产荒”,就是你手里有钱,但找不到好的资产可以买。通常,如果小伙伴们、企业、金融机构等等手有富余,就一定会想办法把富余放在某一种资产上,力图实现保值,甚至增值。这些资产,比如存款、股权、债权、固定资产,等等,都是目前个人、机构最主要的投资标的。过去可投的资产很多,为什么现在会面临“资产荒”呢?对于我们这些只在境内市场扒拉投资机会的人来说,上市公司股权主要是指A股。A股是受到严格监管、合法合规的标准化资产,目前估值水平不算高,上市企业也日益丰富,这个资产,不荒。过去三、四年时间,主做非上市公司股权投资业务的私募股权基金迅速发展,一度产生“全民做股权”的幻象。但随着基金管理人鱼龙混杂、项目质量参差不齐、项目估值过高、退出困难等等问题的不断积累、爆发,当前私募股权基金已经进入寒冬阶段,静待重新洗牌。公募基金可以投资的债权资产,都是监管严格的标准化债券,包括了国债、金融债、企业债等等,种类丰富、数量多、规模大,在当前的降息周期中,有不少投资机会,属于“不荒”的资产。但P2P、房地产信托贷款、收(受)益权等吸纳了大量投资资金的债权资产,由于风险暴露、政策监管等原因,已经不灵了。房地产从住房稀缺的商品房时代发展至今,盛宴已经持续了20年,时至今日,存量住房已经能够总体居住需求,非一线城市的住房供应充足,同时,国内人口红利的消失、政策坚定“房住不炒”,房地产投资不仅暴富机会一去难返,而且可能面临亏损和流动性的双重风险。这些钱,自会重新聚集到当下具备投资价值的资产之上。而A股、标准化的债券,正是典型的当下最具投资价值、且受到严格监管、合法合规的可投资产。投资资金汇聚、增量资金入场的可能性增强,便意味着A股、标准化的债券价格水涨船高的机会增加。而A股、标准化债券价格走高机会的增加,也就意味着公募基金表现越来越好的机会增加。这一次的“资产荒”,反倒让安安静静投资公募基金的小伙伴,成了有机会因此受益的人。公募基金的投资,有一个比较有效的方法,就是“三思慧投”。相比普通定投,三思慧投可以实现更好的投资绩效表现。以博时沪深300指数A的定投绩效为例,经过2015年至今不到5年时间的定投,三思慧投以50.83%的累计收益率,将普通定投的绩效表现远远甩在了身后:博时沪深300指数A_三思慧投 VS 普通定投