为让纳税人尽早享受减税红利, 2018年10月1日至2018年12月31日,先执行新税法过渡期政策,纳税人实际取得的工资、薪金所得,减除费用统一按照5000元/月执行,并执行新的税率表。

10月份到了,很多小伙伴都有点晕,为什么10月份发9月工资,个税申报时系统带出的减除费用标准依然是3500元而不是5000元呢?

如果你有这样的疑问,那说明你对工资发放过程的几个时间概念没搞清楚,小编来帮你解释一下吧。通常工资发放过程涉及四个时间,即薪资所属期、薪资发放期、税款所属期、纳税申报期。

薪资所属期:员工任职或者受雇实际劳动的月份薪资发放期:企业实际支付薪资的月份税款所属期:代扣义务发生的月份 个税法(旧)第九条第二款规定“工资、薪金所得应纳的税款按月计征”

人税法实施条例第三十五条规定“扣缴义务人在向个人支付应税款项时,应当依照税法规定代扣税款”纳税申报期:扣缴义务人应申报缴纳的月份

个税法(旧)第九条第一款规定“扣缴义务人每月所扣的税款,自行申报纳税人每月应纳的税款,都应当在次月十五日内缴入国库,并向税务机关报送纳税申报表”

概念大家基本清楚了,来看一般的流程:在薪资所属期,员工进行工作劳动(9月),企业要按照约定在次月发放薪资(10月),发放时产生代扣个人所得税义务也就是税款所属期(10月),而根据次月十五日内入库申报的规定,扣缴义务人应当在代扣的次月再进行申报纳税(11月)。

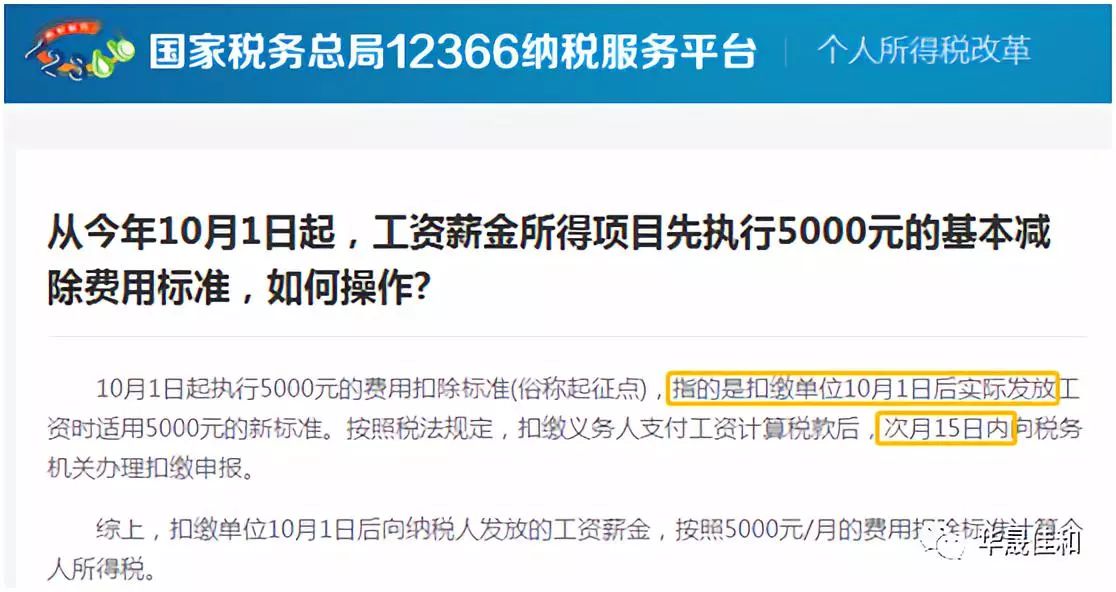

这下大家明白了吧。薪资发放期=税款所属期,税款所属期的次月=纳税申报期。税务总局说的10月1日后实际发放工资时适用5000元的新标准,指的是税款所属期在10月, 11月才需要申报纳税。 10月进行个税申报,系统认为纳税人申报的是9月实际发放的工资个人,也就是说税款所属期是9月,当然会自动带出减除费用标准3500元。

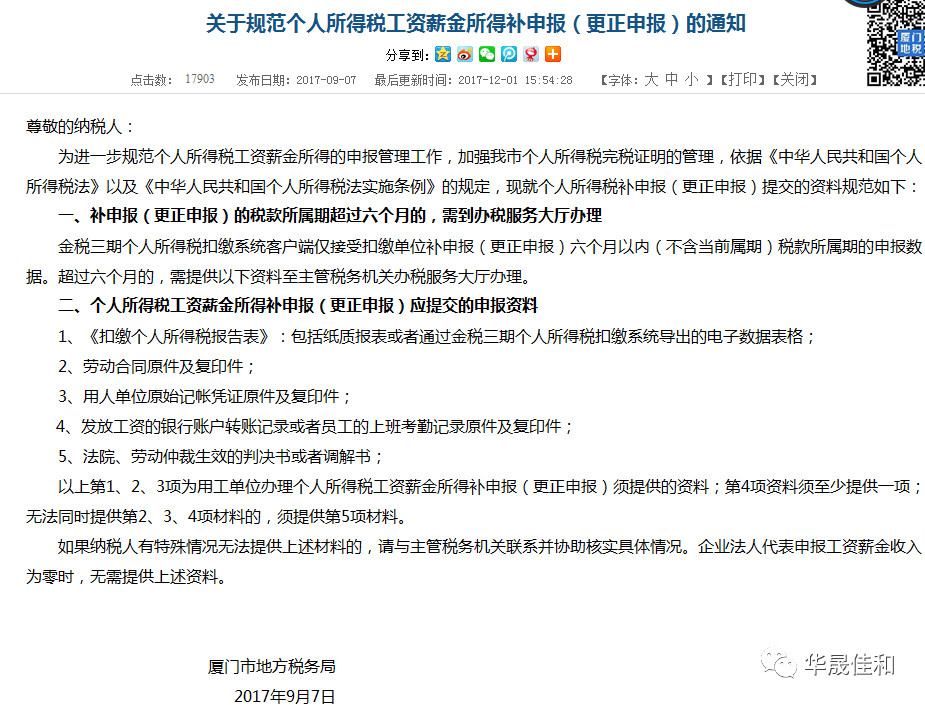

原来是这样啊,很多小伙伴们在薪资发放期当月就进行了纳税申报,实际上是早申报了一个月。那应该怎么办呢?最稳妥的方法是对税款所属期进行网上更正申报或上门更正申报啦,以厦门市地方税务局通知为例:

如果不进行更正申报,也有两种解决方法可以解决:

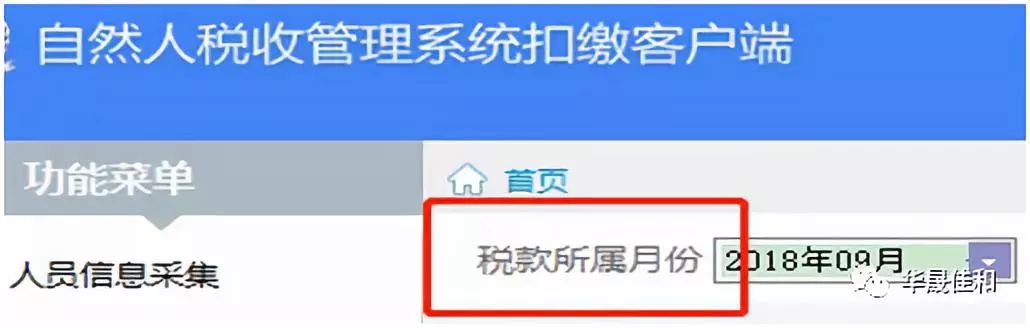

一是将税款所属月份选择为10月,依然提前申报纳税,可以享受5000元的减除费用标准,但是员工个人所得税申报清单会缺少9月的税款所属期。

二是对税款所属期为9月个税再进行一次零申报,自11月申报期起恢复正常申报,也可以享受5000元的减除费用标准,但是员工个人所得税申报清单会有一个月的零申报记录。

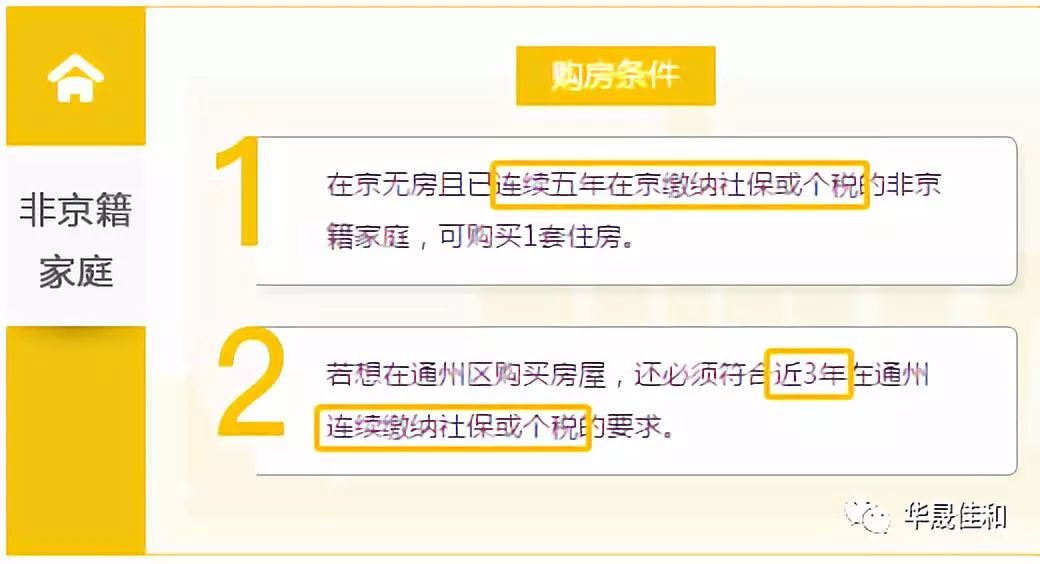

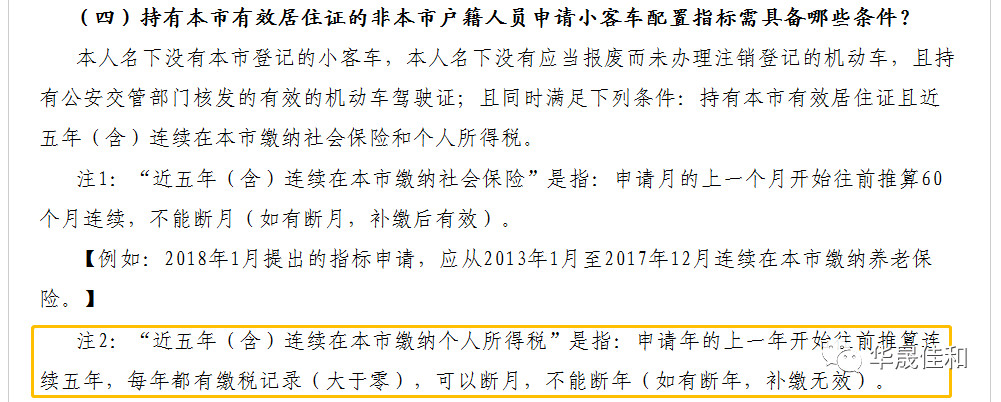

小伙伴可能会说了,这样不会影响非京籍员工在北京购房和购车的资格审核吗?小编告诉你,虽然在京购房、购车分别有连续五年缴纳个税的要求,但是,断一个月不会影响购房、购车资格审核。我们来看看北京市住建委和北京市交通委网站分别是怎么说的吧。

北京市住建委网站

北京市交通委网站

当然,还有一些地区对办理工作证明或居住证明或是享受福利待遇也有对连续缴纳个税和社保的要求,如果是这样,人力资源和财务部门的负责同志们一定要看清当地政策,具体问题具体分析,确保员工权益和福利,各位小伙伴们也要做到心中有数,发现问题及时和人力资源部门沟通。